さくと

さくと本日は投資ってどんな種類があるのかを学んでいきましょう!

投資と言えば「株」のイメージやねんけど、他にもあるん?

もちろんあります!

自分に合った投資スタイルを選ぶことは非常に重要なので、知っておくことは大事になってきます。

ただ気を付けて欲しいのは、どんな投資にもメリットとデメリットが存在しているので、そこをきちんと理解した上で投資を始めましょう!

投資の種類

投資には以下の種類があります。

- ①株式投資

-

企業が発行した株式の取引で、配当金・株主優待・値上がり益などの利益を得る。

- ②投資信託(ファンド)

-

投資家から集めた資金を株式・債券などでプロが運用し、分配金や値上がり益などで利益を得る。

- ③ETF(上場投資信託)

-

投資信託の一種で、日経平均株価やTOPIXなど、代表的な株価指数と連動した運用成績を目指す。

- ④個人向け国債

-

国に対してお金を貸し、貸した期間に応じて利息を得る。

- ⑤個人向け社債

-

企業に対してお金を貸し、貸した金額に応じて利息を得る。

- ⑥不動産投資

-

不動産に投資し、家賃収入や土地などの売買によって利益を得る。

- ⑦REIT(不動産投資信託)

-

複数の出資者から資金を集めて不動産に投資し、その家賃収入や売却益などを分配金で利益を得る。

- ⑧FX(外国為替取引)

-

外国の通貨を売買して、為替レートの変動に伴う差額を利益として得る。

- ⑨暗号資産(仮想通貨)

-

データとして存在している通貨を買い、他の仮想通貨や現金との交換率の差額を得る。

- ⑩バイナリーオプション(BO)

-

レートの上がり下がりを予想し、当てることで投資額に応じた金額が払い戻される。

- ⑪先物取引・オプション取引

-

先物取引:将来の一定期日にあらかじめ取り決めた条件で売買する取引。

オプション取引:「権利」を売買する取引。

- ⑫iDeCo(個人型確定拠出年金)

-

毎月一定の掛け金を積み立てる。※受け取れるタイミングは60歳以降となっている。

- ⑬貴金属投資(金・プラチナ)

-

金やプラチナなどの貴金属を購入し、相場の変動で利益を得る。

一般的に知られている株式投資や、一時かなり話題になった仮想通貨、あまり耳にしないバイナリーオプションなど投資には様々な種類があります。

大きな利益を得る投資から、少額でコツコツと利益を得る投資とありますが、どの投資に関してもリスクは必ず生じます。

投資を始める前に必ず自身の資産を見直して、リスク許容度を超えない範囲で実施することをオススメします。

■リスク許容度とは:

リスクとは収益(リターン)のブレのことですが、収益(リターン)がマイナスに振れてしまった場合、どれくらいまでならマイナスになっても受け入れることができるか、という度合いのことを「リスク許容度」といいます。

①株式投資

株式投資においては、企業の業績が好調で株式を購入した時よりも価値が上がった際に、その株式を売却して発生した利益「キャピタルゲイン」

株式を保有している期間中、企業の事業運営で出た利益の一部を株主に還元される「インカムゲイン」

株式を一定数または一定年数保有している場合に受け取れる「株主優待」

この3つの利益を得られる権利があります。

メリット/デメリット

- 少額から始められる。

- 長期保有することで配当金や株主優待を受け取ることが出来る。

- ネット証券が充実しているので初心者が始めやすい。

- 株価の値動きに振り回される。

- 信用取引でレバレッジを効かせていた場合、資金がマイナスになる可能性がある。

- 投資先の会社の業績によっては、配当金の減配や株主優待の撤廃の可能性がある。

口座開設すればいつでも投資が可能なので、初心者が手の届きやすい投資です。

今では1株から株式を発行できる為、企業によっては500円で株を買付できます。

ただし、リスクはちゃんと存在しますので、簡単だからといって不用意に多額の資金を一気に投資してしまうと、生活資金が枯渇する可能性があるので要注意です。

また、ある程度の大きな金額を投資していないと配当金の恩恵が受けにくい為、長期投資を検討しているのならば最低でも10年以上を見越してやらなければ効果が期待出来ません。

②投資信託(ファンド)

各投資家が少しずつ投資したお金を、運用の専門家が国内外の株式や債券等に投資・運用し、その運用成果(利益)を投資家に分配する仕組みの金融商品となっています。

多くの投資家から集めた資金を使って投資・運用をするため、自分の資金だけでは分散投資が難しくても、投資信託なら可能です

また分散投資の為、ひとつの銘柄に投資するよりリスク分散が期待できます。

メリット/デメリット

- 投資のプロが自分の代わりに運用してくれる。

- 優良ファンドの種類が豊富で、分散投資によるリスク軽減できる。

- 株価の値動きをあまり気に掛ける必要が無い。

- 元本割れのリスクが生じる。

- 運用を任せることになる為、手数料を支払う必要がある。

- 短期間で利益を上げられない。

忙しい人や投資が分からない人には、プロの投資家が代わりに運用してくれる投資信託が向いています。

その代わり毎月の手数料が掛かる為、投資するファンドを選ぶ際は必ずどれくらいの手数料が発生するのかを確認してください。

中にはぼったくりに近い割高な手数料を提示しているファンドも存在します。

長期投資を目的とした投資なので、短期間で多額の利益を得ることは出来ません。

将来の為の貯金感覚で毎月積み立てるような感覚がベストです。

③ETF(上場投資信託)

特定の指数、例えば日経平均株価や東証株価指数(TOPIX)等の動きに連動する運用成果をめざし、東京証券取引所などの金融商品取引所に上場している投資信託のことを指します。

通常の投資信託とは違い株式市場で購入することができます。

連動する指数は株式だけでなく、債券、REIT(リート)、通貨、コモディティ(商品)の指数。投資先も日本から海外に広がり、投資しにくい国と地域と資産に手軽に投資が可能となっている。

メリット/デメリット

- 投資信託と比べて保有コストが安い。

- 1銘柄で分散投資ができる。

- 株式同様にリアルタイムで取引が可能。

- 元本割れのリスクが生じる。

- つみたてNISAの取り扱いが少ない。

- 分配金が自動的に再投資されない。

ETFは指数の動きに連動するように運用されていますので値動きがわかりやすくなっています。

投資信託とは違って上場しているのでリアルタイムでの取引が可能で、売却・買い戻しすることも考えることが出来る。

運用するのには手数料が発生する為、事前にしっかり確認が必要。(運用手数料=運用額×経費率)

投資信託では分配金の自動再投資ができるのですが、ETFの分配金は自動で再投資する仕組みが無いため、再投資する場合は手動で買い付けを行う必要があります。

ETFの分配金は決算時にすべて支払われてしまうから、逆に定期的に運用成果が欲しい人はETFの方が向いてそうやね。

市場価格は市場の需給で決まるため、投資信託の価値である基準価額と市場価格が乖離する可能性があります。

④個人向け国債

簡単に言えば、国にお金を貸す投資です。

国が発行しているものなので、国が破綻しない限りは安心して投資できる。

最低1万円から1万円単位で購入でき、購入金額に上限はありません。

「固定金利型3年満期」「固定金利型5年満期」「変動金利10年満期」の3種類のタイプがあり、満期になったら返済されるという仕組み。

メリット/デメリット

- 元本割れすることが無い

- 自国で最も安心と保証が確保されている投資

- 預金よりも高金利。

- 発行(購入)から1年間は中途換金できない。

- 株式や投資信託に比べて利回りが低い。

- 発行スケジュールが年12回(毎月発行)と決まっている。

国が保証している為、元本割れが一切無いです。

なので購入した国債が元本割れせずに、1万円単位でいつでも換金できます。

2023年6月時点では、金利の下限は「0.05%」となっています。

ただし発行(購入)1年未満では換金出来ないので注意。

リスク商品の株式などに比べ、元本保証の国債は利回りが低いので、利益目的の運用としては向いていない。

⑤個人向け社債

企業が設備投資などの事業資金を調達するために発行する債券のことで、個人投資家でも購入できるように最低購入単位を10万~100万円程度に小口化して発行したものを指します。

社債には主な種類に「普通社債(SB)」「転換社債(CB)」「劣後債」があります。

社債は定期的に発行されるものではなく、企業が資金を必要としたタイミングで不定期に発行されます。社債の発行情報は、窓口である証券会社で確認できます。

メリット/デメリット

- 国債より金利が高い。

- 株式よりも損失リスクが低い。

- 債権の売却が出来る。

- 元本割れのリスクが生じる。

- 少額投資が出来ない。

- 市場に出回る絶対数が少ないので簡単に購入出来ない。

転換社債は一定の条件を満たせば、株式に転換できる社債です。株式は社債に比べて買い手が付きやすいため、株価が値上がりしていれば利益を得られます。

社債の市場価格は金利変動に大きく影響を受け、金利が上がると債券価格が下がり、金利が下がると債券価格が上がります。

ただ、株式や投資信託に比べて10万以上の投資額が必要になる為、気軽に購入することが出来ない。

また、個人向けに発行されている社債は社債全体の一部であり絶対数が少ないので、タイミングを逃すと購入することが出来ない。

⑥不動産投資

分譲マンションやアパート、戸建住宅などの物件を購入して第三者に貸し出して、借り手から賃料を受け取る投資です。

株式と同様にインカムゲイン(賃料)とキャピタルゲイン(売却)の両方が期待できます。

下調べや売買時の交渉や、売却狙いの場合だと値上がりには何年もかかることもある為、長期的且つ地道な努力が必要になります。

メリット/デメリット

- 物件資産が得られる。

- 人に貸すことで家賃収入を得られる。

- デフレの影響を受けにくい。

- 空室リスクがある。

- ローンを借り入れた際の返済。

- 初期投資出来るまとまった資金が無い

マンションやアパートなどは家賃収入が期待できるので、それをローン返済に充てれば実質負担なしで投資が可能になる。

入居者がいる限り家賃を得られるため、将来的に減額されてしまう年金以外の収入源を老後に残すことができます。売却した場合はまとまったお金を貯蓄に回すなり、新しい事業を始めるなりさまざまな方法で生活に役立てられる。

ただ、不動産投資にはまとまったお金が必要です。フルローンで全額借入することは出来ますが、借入額が大きくなり、返済計画に支障がでる可能性があります。

さらに、空室によって家賃収入が減ってしまった場合、家賃収入をあてにローンを組んでいた場合には支払いが苦しくなるケースもあり、不動産取得税や固定資産税・都市計画税の支払いが必要ですし、修繕費用などのコストが生じることもあります。

もし知識が無くても不動産会社からアドバイスを受けながら取組むことは出来るけど、最終的に決めるんは自分やから、不動産投資とはどのような投資方法なのかというのを勉強しておかんとアカンな!

⑦REIT(不動産投資信託)

投資者から集めた資金で不動産への投資を行い、そこから得られる賃貸料収入や不動産の売買益を原資として投資者に配当する商品のことです。

不動産のプロによる運用の為、投資する前の下調べなど面倒なことも必要ありません。

取引所に上場されているREITは、上場株式と同様に取引所で売買でき、比較的流動性が高く、換金性に優れています。

メリット/デメリット

- 不動産のプロが自分の代わりに運用してくれる。

- 流動性が高くので換金しやすい。

- 少額で多数の不動産に分散投資が可能。

- 元本割れのリスクが生じる。

- 投資法人の倒産・上場廃止のリスクがある。

- 価格や分配金が金利の影響を受けやすい。

配当原資は不動産の賃貸料などで、比較的安定した配当が期待できます。

また、現物不動産投資とは異なり、REITは物件管理に手間がかかりません。価格や運営状況の定期的なチェックは必要になりますが、投資対象物件の管理は投資法人に任せられるので、知識が無くとも不動産投資を始められます。

いきなり不動産を買うのはリスクが高いので、REITを活用することで初心者が手軽に始められますね。

運営元の不動産投資法人が倒産したり上場廃止になったりすると、投資したREITの価格が大幅に下落する可能性があります。

定期的に投資法人の運営状況や投資対象資産を確認し、問題が無いかを見極める必要があります。

⑧FX(外国為替取引)

ドルなどの外国の通貨(為替)を売買し、その差益を目的とした金融商品を指します。

為替レートはわずかな時間で大きく変動することもあるので、期待していた方向に変動したタイミングで再び両替すれば、「為替差益」という利益が得られます。

また、外貨を売買し差益を得ることを狙う目的で通貨を交換します。この外貨の売り買いの価格差を狙った取引を「差金決済」と言います。

最大で25倍のレバレッジを効かせて短期間で大きな利益を狙うこともできます。

メリット/デメリット

- ほぼ24時間市場が稼働している。

- レバレッジにより少額で大きな金額の取引が出来る。

- 資金の最大25倍の金額で取引が可能。

- 損失が大きくなりやすい。

- 為替や金利の変動が大きく影響する。

- ロストカットの執行がある。

FXは取引されている市場が世界のマーケットになるため、土日やメンテナンス時間をのぞく平日のほぼ24時間いつでも取引が可能です。

コツコツ投資をするのが苦手な人は、一気に利益を得る可能性があるFXのレバレッジは最大の魅力となります。

FXはレバレッジ効果で少ない資金で大きな利益を狙うことができますが、その分リスクも大きい為、判断を誤るとロスカットにより預けた資金を失ったり大きな損失を出したりする恐れがある。

■ロスカットとは:

未確定(決済前)の損失である含み損が一定の水準に達したときに、ポジションを自動的に強制決済する仕組みのことです。

⑨暗号資産(仮想通貨)

インターネットを通じて不特定多数の間で商品等の対価として使用できるもので、ビットコインをはじめとして様々な種類が存在している。

世の中に流通している通貨とは違い、暗号資産には国や金融機関による保証がありません。

ただ、暗号資産の取引所や販売所を介して、別の暗号資産や法定通貨と交換することは可能です。

メリット/デメリット

- 少額から投資できる。

- 送金がスピーディーに出来る。

- 24時間365日取引が可能。

- 価格変動が大きい。

- ハッキングによる不正送金やデバイス紛失の可能性がある。

- セキュリティ対策の知識が必要。

仮想通貨の多くは最低取引価格が低く、数百円から始められるので、まとまった資金が無くても手軽に始められる且つ、価格変動も激しいので大きな利益を得るチャンスもあります。

ただ、その分損失が発生する可能性も高くなる為、レバレッジをかけすぎると取り返しのつかない損失を抱える場合があります。

さらにインターネット上の通貨なので、データのハッキングやデバイスの紛失などのリスクがありますので、スマホなどで管理している人は気を付けなければいけません。

とはいえ、銀行を介さない仮想通貨は、取引所で送金額を入力するだけで送金が可能なので、銀行振込のように時間帯により翌日になったりすることもなく数十分で送金が完了出来る。

仮想通貨には、ブロックチェーンと呼ばれる取引履歴を管理する技術が使われているで。

■ブロックチェーンとは:

一定期間で発生した取引の履歴がブロックと呼ばれる単位で記録されるから、ブロックがチェーン上のどの位置にあるかが特定でき、もしも位置情報が改ざんされてもすぐにそれとわかるようになっているんやで。

⑩バイナリーオプション(BO)

決められた時間に、為替レートが基準となる時間の為替レートよりも高いか低いかを予測するシンプルな投資です。

バイナリーオプションはFXと異なり、決済するタイミングを自分で選べるので、予想が当たれば投資金額に応じた利益が得られる上、外しても投資金額以上の損失は発生しない。

利益は投資金額に対してペイアウト倍率を掛けた金額になります。

■ペイアウト倍率とは:

利益を出す際に投資額に掛ける倍率のことです。

基準時刻と判定時刻の時間が離れているほど予測は難しくなるため、ペイアウトの倍率も高くなる傾向があります。

※国内は「変動制」/海外は「固定性」

メリット/デメリット

- 少額から投資できる。

- リスクコントロールがしやすい。

- 結果が短時間でわかる。

- 大きな利益を得にくい。

- 短期取引の為にギャンブル感覚になりやすい

- 業者によって取引に回数制限がある。

国内バイナリーオプションはチケット1枚当たり数十円〜1,000円ほどなので、他の投資と比べても必要最低資金が低い。

平日は2〜3時間くらいで結果が分かる為、早く結果が知りたい人や取引を沢山経験してみたい人には向いています。

ですがその反面、毎日短期で何回も負け続けるとギャンブルと同様の感覚になる可能性があります。ただ、レバレッジもかけられない為、大きな利益が出来ないのと同様に、損失もそこまで大きくはないですが、油断は禁物です。

1,000円の取引をした場合、12回負けると12,000円の損失になってしまう。

でも実際は金融庁にも認められている健全な投資なので、ご利用は計画的に。

⑪先物取引・オプション取引

先物取引とは、ある商品を将来の一定期日に、あらかじめ取り決めた条件で売買することです。

オプション取引とは、ある特定の商品をあらかじめ定められた期日までにあらかじめ定められた価格で買うまたは売る権利です。

どちらの取引もデリバティブ(金融派生商品)ですが、売買契約か権利の取引とで違いがあります。

メリット/デメリット

- 銘柄の選択や分析が不要。

- レバレッジをかけて大きなリターンが期待できる。

- 相場が下落していても利益を狙える。

- 元本と利益が保証されていない。

- 売り手の場合は損失が無限に膨れる可能性がある。

- 相場の変動や期限によって取引が上手く行かない可能性がある。

先物取引とオプション取引は株価指数を投資対象とするので、株式のように銘柄の選択や分析をしなくてよいので銘柄を選ぶのが簡単になっています。

気を付けなければいけないのはリスク管理。

先物取引は少額で大きな利益を狙えるが、その反面大きな損失が出る可能性がある。最初に差し入れた金額ではたりなくなり追加をしなくては取引自体が継続出来なくなる場合がある。

オプション取引で売り手の場合、買い手に権利行使されると断ることが出来ないので、全て自分で負担しなければならず、損失は無限に増大する可能性があります。

■コールオプションとは:

オプション料(プレミアム)を受取って「原資産を権利行使価格で買う権利」を売ること。

コールオプションの売り手は、コールオプションの買い手が権利を行使した場合、それに応じる義務があるんやで。

■プットオプションとは:

オプション料(プレミアム)を支払って「原資産を権利行使価格で売る権利」を買うこと。

プットオプションの買い手は、原資産価格に応じて権利を行使できるんやで。

難しい言葉いっぱいやな~・・・

⑫iDeCo(個人型確定拠出年金)

個人型確定拠出年金のことで、個人が任意で加入する私的年金制度を指します。

つみたてNISAと違うところは、原則として60歳になるまで引き出し出来ないのと、拠出(掛金の払い込み)をした時の税制優遇措置があるのが大きな特徴です。

確実に老後資金をつくりたいのならオススメの投資です。

メリット/デメリット

- 積み立てた掛金が全額所得控除。

- 運用益が非課税。

- 税制優遇がある。

- 元本割れのリスクが生じる。

- 手数料がかかる。

- 原則60歳まで資産の引き出しが出来ない。

一番のメリットは掛金が全額所得控除になることです。

通常は投資信託などで出た利益や定期預金の利息分に対して税金が20.315%のかかりますが、iDeCoの場合は税金がかかりません。

公的年金の受取額や退職金の受取額が少ない人はiDeCoがオススメです。退職金制度を設けていない会社に勤めている人や個人事業主の方は、iDeCoで税制優遇を受けつつ老後資金の形成すると良いでしょう。

ただ、60歳未満では資産の引き出しが出来ず、中途解約も出来ない為、一度始めたら運用を継続して行わなければいけません。※掛金を下げたり一時休止することは出来ます。

■税制優遇措置(控除)

年金:公的年金等控除

一時金:退職所得控除

年金/一時金の併用:公的年金等控除+退職所得控除

万が一60歳になるまでに死亡した場合、積み立てたお金が「死亡一時金」として遺族に支払われます。

※受け取りには相続税が発生します。

⑬貴金属投資(金・プラチナ)

金やプラチナなど貴金属に対して投資することを「貴金属投資」といいます。

仮想通貨など目に見えない商品ではなく、不動産と同様に実際にあるモノに対して投資する手法です(現物投資)

経済情勢が不安定な時期は、金の価格が高騰する傾向にあります。コロナ過によって世界的なパンデミックが発生し、経済が落ち込んだ際には、金が過去最高の価格を付けました。

| 2023/06/28 現在価格 | 税込小売り価格 | 税込買取価格 | |

|---|---|---|---|

| 店頭価格 | 金 | 9,792円 | 9,677円 |

| プラチナ | 4,819円 | 4,644円 | |

| 銀 | 119.13円 | 113.30円 |

メリット/デメリット

- 希少性が高く世界共通の価値がある。

- インフレに強い

- 無価値にならない。

- 売却でしか利益が出せない。

- 盗難のリスクがある。

- 配当や利子のようなインカムゲインが得られない。

通常の投資商品とは違い、実物そのものに価値がある為、国家が破産して紙幣が無価値になった場合に備えることが出来る資産です。

株式とは違い金利が無いので、保有するだけでは資産を増やすことは出来ません。なので、利益を得たい場合は購入時よりも高値で売却を狙う必要があります。

実物なので盗難のリスクが伴います。一応保管会社に依頼することも出来ますが、保管料のほか、年会費、預け入れ手数料などがかかります。

ちなみに、金の投資は自分で管理する以外あります。

・「投資信託」:運用のプロにおまかせ。

・「純金積立」:少額で自動積立投資。

手元に置くのが怖い人や初心者などは利用するといいかもです!

まとめ

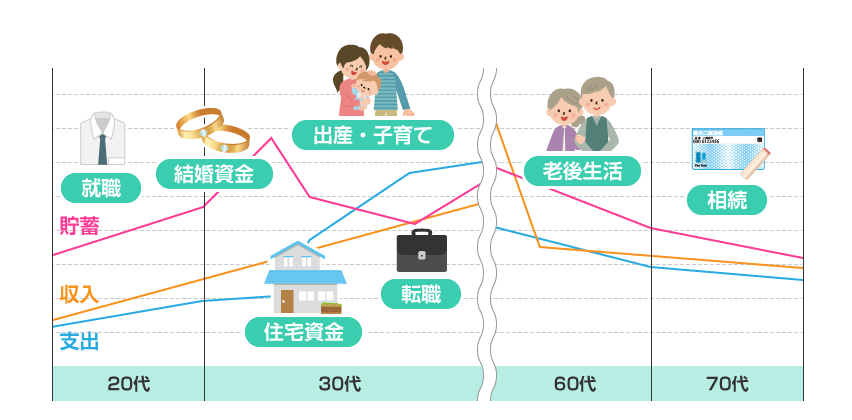

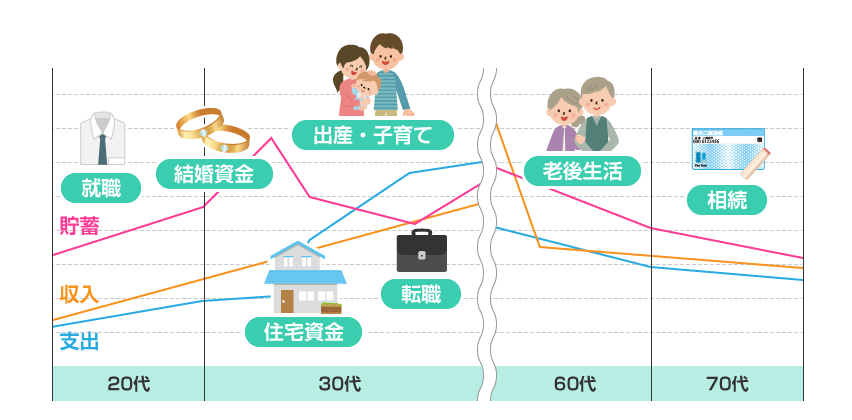

下記の図のように、人生においてお金は必ず必要なモノです。

なので金融リテラシーを高めておくことがこれからの時代に最も必要になってくるでしょう。

- 将来どのような仕事に就くのか→どのくらいの収入があるのか

- 結婚(結婚式)はするのか→するのであれば、費用はどのくらいかかるのか

- 子どもは作るのか→作るのであれば、出産や子育て・教育にどのくらいの費用がかかるのか

- 住宅は持ち家に住むのか、賃貸にするのか→購入費用・賃料はどのくらいかかるのか

- 転職はするのか→するのであれば、収入はどのくらい変わるのか

- 老後はどういった生活がしたいのか→老後の資金はどのくらい必要なのか

自分に合った投資方法を選択することで、より良い人生を計画していきましょう。

本日はここまで! また次回お会いしましょう!

ではでは~

コメント